個人事業主が納める税金とは?個人の税金対策について解説

当サイトをご覧の方の中には、個人事業主になりたての方、またこれから個人事業主になる予定のある方がいらっしゃっるかと思います。

税金について、あまり知識がなく不安に感じているケースも多いのではないでしょうか。

そこで、今回は個人事業主になりたて、または近日中になる方へ向け、個人事業主が納める税金と、節税対策についてまとめました。

参考になりましたら幸いです。

※本記事はあくまで一般的な内容に基づき、執筆しています。必ず詳細は専門家にご相談の上、判断するようにしてください。

個人事業主が納める税金とは?

まず初めに、個人事業主が納める税金はどんな種類があるのかについて、概要を説明します。

個人事業主が納める税金は、下記の4つです。

・所得税

・消費税

・住民税

・個人事業税

・所得税

まずは個人事業主の税金のうち最も身近なものが、所得税です。

所得税とは、1月1日から12月31日までの1年間に得た所得に課せられる税金です。

なお、ここで言う「所得」とは、収入から仕入れ金額や事務所の家賃など、必要経費を差し引いたものになります。

これらを自ら計算し、翌年の2~3月の確定申告を行った上で納める税金です。

・消費税

消費税は、原則として前々年度の売上が1,000万円を超えた個人事業主が納めます。

そのため、これから個人事業主になるという方や、なったばかりの方であれば、そこまで対象となる方は多くないでしょう。

(インボイス制度による適格請求書発行事業者については、本記事では割愛します。こちらのリンクをご参考ください)

原則として、課税対象の売上にかかる消費税額から、課税仕入にかかる消費税額(=既に支払った消費税額)を差し引く、という形で算出します。

・住民税

住民税とは、その名の通り1月1日時点での「居住している市区町村」に納める税金のことです。

住民税は、【所得に関係なく課される「均等割」】+【所得に応じて課される「所得割」】という二つの要素で構成されています。

確定申告を行うと、市区町村から納税通知書が送付されるので、それを年4回に分けて納める形になります。

・個人事業税

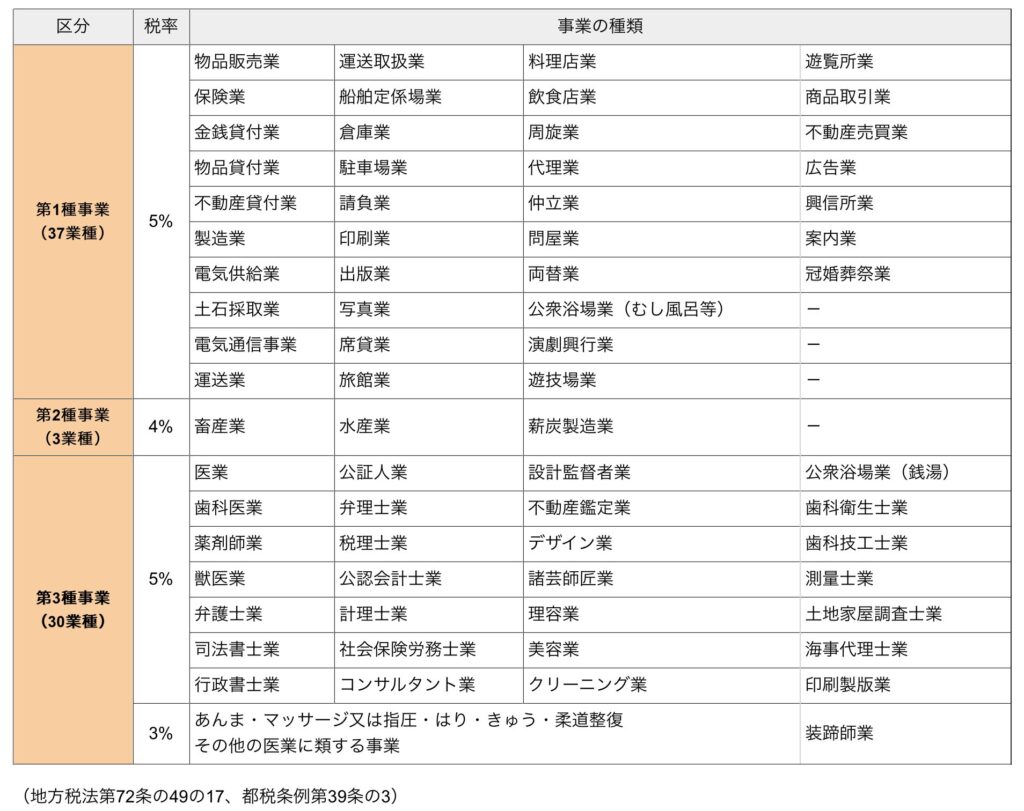

個人事業税とは、法定業種に該当する個人事業主が納める税金です。

現在は70業種の法定業種があり、まず一般的にどんな事業者も該当する形になります。

しかし、所得税の確定申告や、住民税の申告を行う方であれば、個人事業税の申告をする必要はありません。

よって、確定申告をしている場合は、ほとんど無視をしてもいいでしょう。

参考に、東京都の個人事業税は下記の通りとなります。

出典:東京都主税局

個人事業主の納税額の計算方法は?

続いて、個人事業主が納める各種税金の計算方法について解説します。

・所得税

所得税は、下記の計算式にて決定する「課税所得金額」に額に応じた税率をかけることで計算されます。

課税所得金額=(年間収入ー必要経費)ー所得控除

年間の収入から家賃や仕入れなど必要経費を引いたものが、「所得」となります。

この所得から医療費控除や寄附金控除などといった、所得控除を差し引いたものが、「課税所得金額」です。

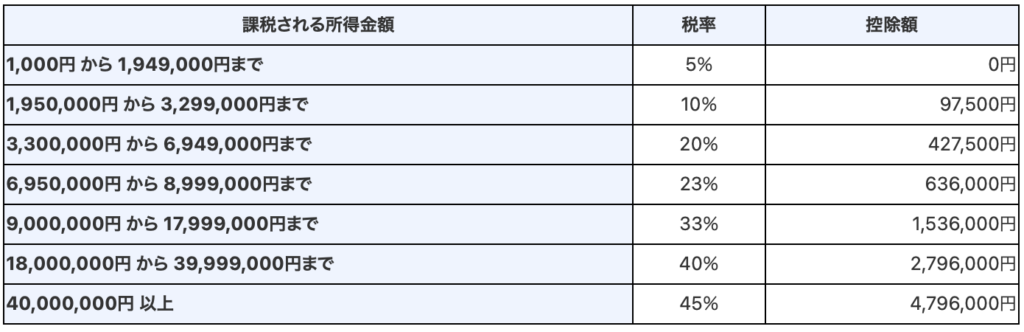

この課税所得金額に対し、その額の大きさによって5〜45%までの税率がかかり、これをかけたものが「基準所得税」となります。

それぞれの税率一覧表は、下記の通りです。

出典:国税庁 所得税の税率

なお、現在は、所得税を納める個人全員に「復興特別所得税」という税金が、一律「基準所得税額×2.1%」という税率で課せられています。

以上をまとめると、所得税の合計金額は下記の計算式で決定します。

所得税額=基準所得税(課税所得金額×額に応じた税率)+復興特別所得税(基準所得税×2.1%)

少しややこしいですが、現在は帳簿作成ツールも多くありますので、それらを活用していけばそこまで複雑な作業は必要ありません。

・消費税

消費税は、売上にかかる消費税(預かった消費税)から、課税仕入にかかる消費税額(支払った消費税額)を差し引いて計算します。

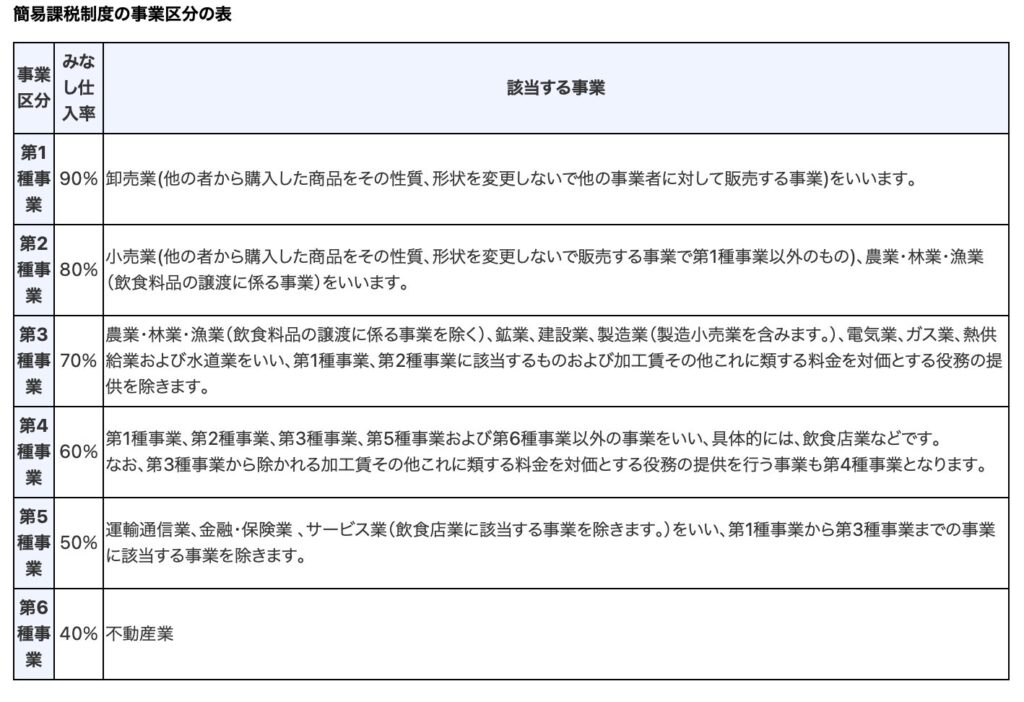

一つ一つの仕入れにかかる消費税の計算を簡略化するため、中小事業者であれば、業種に応じた「みなし仕入れ率」によって計算することが可能です。

預かった消費税額 × みなし仕入率で、簡易的に課税仕入れにかかる消費税額を計算するという特例です。

みなし仕入れ率は、下記の表を参考にしてください。

・住民税

住民税は、上記の通り、【所得に関係なく課される「均等割」】+【所得に応じて課される「所得割」】の二つの要素で構成されています。

このうち、均等割は所得に関係なく、全ての住民に課される税金で、都道府県と市町村区に対して納める形になります。

税額はそれぞれの場所によって細かくは異なりますが、おおよそ5,000〜6,000円ほどです。

それに加え、所得割は下記の計算式で算出します。

所得割=(前年の所得-所得控除)×10%-税額控除

税率自体は売上や課税対象所得に関わらず、一律10%となります。

詳しくは下記で記述しますが、青色申告をすることにより、控除を受けることが可能です。

・個人事業税

個人事業税は、上で紹介した業種ごとの税率に応じて、下記の計算式で決定します。

個人事業税=【(事業の総収入金額)-(事業の必要経費)-(事業主控除)】×税率

なお、この事業主控除は年間290万円の控除となっているので、事業所得290万円までは個人事業税は納める必要がありません。

個人事業主の節税・税金対策は?裏ワザはある?

個人事業主を始めたばかりの方にとって、正しく帳簿作成を行って、節税対策をすることは非常に重要です。

工夫するのとしないのでは、大きく手元に残る金額が変わってくるため、まずは下記のポイントから検討してみるといいと思います・

・確定申告は青色申告で行う

・経費を正しく計上する

・小規模企業共済に加入する

まずはじめに、確定申告は必ず行うようにしましょう。

その際に、複式簿記による記帳を行う必要がありますが、青色申告を選択することをおすすめします。

青色申告にすることで、65万円の特別控除を受けることができるので、かなり有利な条件となります。

また、自宅兼事務所の場合、家賃や光熱費を按分する(仕事として使っている割合を算出し、経費に計上する)ことが可能です。

その他、接待交際費や、研修費、会議費など業務に関わることであれば、忘れずに経費に計上しておくことを忘れないようにしましょう。

最後に、小規模企業共済というものがあります。

これは、個人事業主にとっての退職金のようなイメージで、毎月1,000円から7万円の掛け金を選択することが可能です。

こちらも、全額が所得控除の対象となるため、青色申告と合わせて大きな控除額となります。

無理のない範囲で掛け金を選択するといいでしょう。

まとめ

会社員として働いていると、給料から税金は天引きされます。

そのため、個人事業主になりたての方にとって税金に関する知識は十分でないことも多いはずです。

帳簿作成ツールなどを利用すれば、かなり簡略化できるため、慣れればそこまでの負担でもありません。

とはいえ、あらかじめある程度税金がどのくらいか知っておくことは重要なので、大まかにでも計算しておくといいでしょう。

本日も最後までお読みいただき、ありがとうございました。